Mieux comprendre la prévoyance professionnelle

Malgré le fait que la prévoyance professionnelle soit, selon le baromètre des préoccupations, l'une des principales inquiétudes depuis des années, l'état des connaissances en la matière reste modeste. En 2024 pourtant, les électeurs suisses seront vraisemblablement appelés à se prononcer sur la réforme de la LPP. Connaître les bases de la LPP permet de mieux comprendre les mesures prévues.

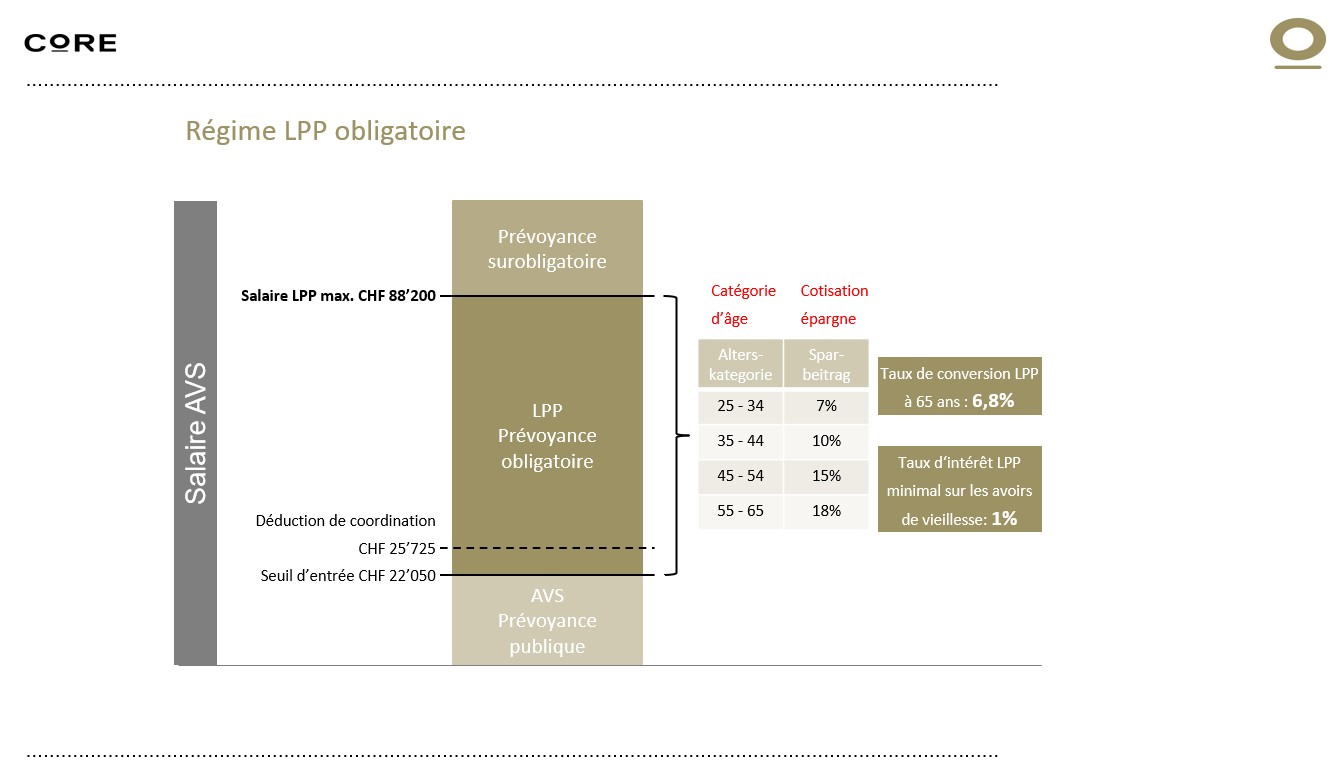

La prévoyance professionnelle (caisse de pension) complète l'AVS/AI au niveau des prestations de vieillesse, d'invalidité et de décès. La loi fédérale sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP) fixe le cadre de la prévoyance minimale. Dès lors, on parle de LPP obligatoire.

Terminologie utilisée

Seuil d’entrée: pour les salariés dont le salaire annuel dépasse le seuil d'entrée de CHF 22'050, l'affiliation à une caisse de pension est obligatoire.

Déduction de coordination: le 1ᵉʳ pilier assurant une partie du salaire, une déduction de CHF 25'725 est effectuée sur le salaire LPP. Ainsi, on évite une double assurance de la même part de salaire (coordination du 1ᵉʳ et du 2ᵉ pilier).

Salaire LPP max: jusqu'à un salaire de CHF 88'200, l'assurance dans la prévoyance professionnelle est obligatoire.

Cotisation d’épargne: une grande partie de la retenue LPP mensuelle sur le salaire est versée à la caisse de pension pour constituer l'avoir de vieillesse personnel. L'employeur y contribue au moins dans la même proportion. En fonction de l'âge de la personne assurée, la cotisation d'épargne varie de 7% à 18 % du salaire assuré.

Taux d’intérêt minimal: l'avoir de vieillesse doit être rémunéré. Le Conseil fédéral fixe le taux d'intérêt minimal chaque année. Actuellement, il est de 1 %.

Taux de conversion: La rente à vie est déterminée sur la base de l'avoir de vieillesse en appliquant le taux de conversion. À 65 ans, le taux de conversion minimal est de 6,8 % (un avoir de vieillesse de 100 000 CHF donne une rente annuelle de 6 800 CHF).

Prévoyance surobligatoire: lorsque des cotisations sont versées à titre facultatif au-delà du régime LPP obligatoire, elles sont versées dans la prévoyance surobligatoire. Cette dernière est nettement moins réglementée. Ainsi, aucune directive concernant le taux de conversion ou la rémunération n'est imposée et les cotisations d'épargne peuvent, dans une certaine mesure, être définies librement.

Réforme de la LPP – Mesures envisagées

Compte tenu de l’espérance de vie croissante, le capital nécessaire au financement des rentes en cours se tarit et les personnes actives doivent les cofinancer (redistribution involontaire des personnes actives vers les retraités). Avec une réduction du taux de conversion à 6%, il s'agit d'y remédier. Plutôt que de cofinancer les rentes en cours, les personnes actives pourront cotiser davantage à leur propre prévoyance, et ainsi compenser la baisse du taux de conversion. Toutefois, cela nécessite du temps, chose que les personnes proches de la retraite n'ont pas. C'est pourquoi un supplément de rente est prévu pour les 15 premières classes d'âge qui prendront leur retraite après l'entrée en vigueur de la réforme. Afin d'améliorer la prévoyance des personnes à bas salaires, qui travaillent à temps partiel ou qui ont plusieurs employeurs, il est prévu d'adapter le seuil d'entrée à CHF 19 845 et la déduction de coordination à 20 % du salaire AVS. Ceci signifie également des cotisations plus élevées à la caisse de pension et une déduction sur les bas salaires. Finalement, seules deux catégories d'âge sont prévues avec un taux de cotisation adapté. Avec l’entrée de la réforme, les cotisations d'épargne prévues seraient de 9 % de 25 à 44 ans et de 14 % à partir de 45 ans. En diminuant la cotisation d'épargne (14 % au lieu de 18 % actuellement), les travailleurs plus âgés redeviendraient ainsi plus avantageux pour les employeurs sur le marché du travail.

Valentin Chiquet

Fondé de procuration

Responsable prévoyance

BSc HES-SO en gestion d'entreprise

T +41 31 329 20 52

vch@core-partner.ch

AbaWeb

AbaWeb