Das Holdingmodell in der Unternehmensnachfolge

publiziert Februar 2026

Für das erfolgreiche Fortbestehen einer Gesellschaft ist es für Unternehmerinnen und Unternehmer zentral, die eigene Nachfolge rechtzeitig zu regeln. Dazu wird häufig das Nachfolgemodell der Akquisitionsholding verwendet, welche hier aus Verkäufer- und Käufersicht näher beleuchtet werden soll:

Die Ausgangslage

Ein Patron baut sein Unternehmen regelmässig mit grossem persönlichem Engagement über viele Jahre oder sogar Jahrzehnte auf. Zudem stellt das Unternehmen oftmals die Haupteinkommensquelle sowie einen Grossteil seines persönlichen Vermögens dar. Folgerichtig hat der Patron ein vitales Interesse, sein Lebenswerk nicht nur in gute Hände zu übergeben, sondern zur Absicherung seiner persönlichen Vorsorge auch einen finanziellen Ausgleich für sein langjähriges Engagement zu generieren.

Die Käuferin bzw. die Nachfolgerin hat eine andere Optik. Sie steht am Beginn ihrer unternehmerischen Tätigkeit, wo Themen wie Liquidität, Eigen- und Fremdfinanzierung sowie die Begrenzung der persönlichen Haftung im Zentrum stehen.

Die Lösung

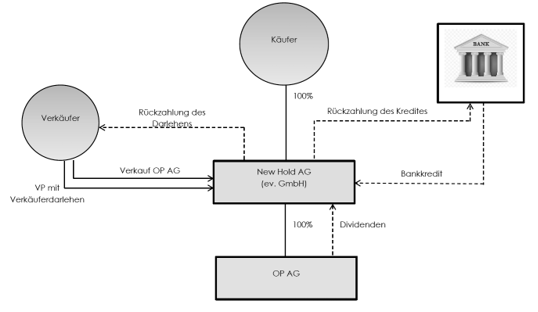

Eine Nachfolge mittels Akquisitionsholding kann hier helfen, beide Interessenlagen aufeinander abzustimmen. Die Akquisitionsholding ist eine Kapitalgesellschaft (meist AG oder GmbH) deren Zweck das Halten und Verwalten von Beteiligungen an anderen Unternehmen ist. Sie ist nicht operativ tätig, sondern dient der strategischen Führung, Verwaltung und dem Schutz von Vermögenswerten. Aufgrund des Beteiligungsabzugs sind Dividenden und Kapitalgewinne aus qualifizierten Beteiligungen der Akquisitionsholding weitgehend steuerbefreit.

Der Ablauf

Die Käuferin gründet eine Akquisitionsholding, die alsdann als Käuferin des zu übernehmenden Unternehmens auftritt, womit das Unternehmen zu einer Tochtergesellschaft der Akquisitionsholding wird. Diese Holdinggesellschaft finanziert den Kaufpreis über eine Bankfinanzierung und/oder ein Darlehen des verkaufenden Patrons.

Die Vor- und Nachteile

Hauptsächliche Vorteile des Holdingmodells liegen darin, dass der Patron bei einem Verkauf zu Marktpreisen einen return on investment generiert, welcher grundsätzlich einen steuerfreien Kapitalgewinn darstellt. Die Akquisitionsholding der Käuferin wiederum kann die späteren Dividendenerträge aus der gekauften Gesellschaft (Tochtergesellschaft der Holding) praktisch ohne Steuerbelastungen zur Rückführung der Bankkredite und Verkäuferdarlehen verwenden, was eine raschere Amortisation erlaubt. Würde die Käuferin das Unternehmen des Patrons ohne Akquisitionsholding kaufen und in ihrem Privatvermögen halten, werden Dividenden zur Amortisation der Bank oder Verkäuferdarlehen hingegen voll besteuert. Die möglichen Amortisationsbeträge reduzieren sich dabei um die Steuerbelastung, was zu einer längeren und teureren Amortisation führt.

Einziger Nachteil des Holdingmodells ist, dass die Einrichtung und Verwaltung einer Holdinggesellschaft mit Kosten verbunden ist.

Die Planung

Der Patron ist gut beraten, seine Unternehmensnachfolge frühzeitig zu planen: eine unabhängige Bewertung, steuerliche Planung und frühzeitige Einbindung der Nachfolger sind essenziell für einen reibungslosen Übergang. Zudem kann es im Einzelfall angezeigt sein, Strukturen zu straffen, das Kerngeschäft zu fokussieren und eine allfällige Abhängigkeit des Unternehmens vom Patron zu reduzieren, um das Unternehmen fit für die Nachfolge zu machen.

Das Fazit

Der Einsatz des Holdingmodells ist bei einer Unternehmensnachfolge eine erprobte Lösung, die im Einzelfall im Sinne aller Beteiligten massgeschneidert zu realisieren ist.

Holdingmodell:

AbaWeb

AbaWeb